编者按:

近年来,受到《关于规范金融机构资产管理业务的指导意见》(以下简称“资管新规”)和地产调控的双重挤压,对满足“四三二”等监管条件之前的房地产项目而言,非标融资渠道被全面封堵。包括银监会23号文、资管新规在内的监管法规都对房地产信托贷款提出了严格的监管要求,在这样的背景下,信托房地产业务由债权投资为主向股权投资方向转型是当下信托业务回归资产管理业务本源的必然路径。当前金融机构和房企都将股权投资模式的合作项目提上了日程,但落地的项目数量有限,其面临主要难题包括:明股实债备案困难、股权类产品募资困难、信托股权投资退出实际操作难等问题。本项目就是在上述监管背景之下,金融机构针对各项难题在房地产股权投资信托计划上的一次典型的成功探索。

正文:

一、案件背景介绍

本项目涉及的关键主体、目标项目及信托计划概况如下:

l 信托公司:某专注于房地产投资的信托公司。

l 项目操盘方:某上市房地产集团旗下投资公司。

l 当地龙头房企:当地龙头房地产开发商,具有房地产开发一级资质,当地土地熟化和地产开发经验丰富。

l 目标项目:位于某省会城市老城繁华区,之前为国有工厂原用地,当地龙头房企对该用地进行土地熟化,而后进行市场化招拍挂,并与项目操盘方强强联手设立项目公司,参与土地招拍挂竞买,进行合作开发。

l 信托计划:房地产股权投资集合资金信托计划,信托计划项下独立管理、运用、处分和核算的资金集合体构成的一个独立子信托计划,各子信托项下的财产由受托人作为一个独立的投资运用单元,每一子信托对应信托计划拟投资的合伙企业份额中的一个品类。

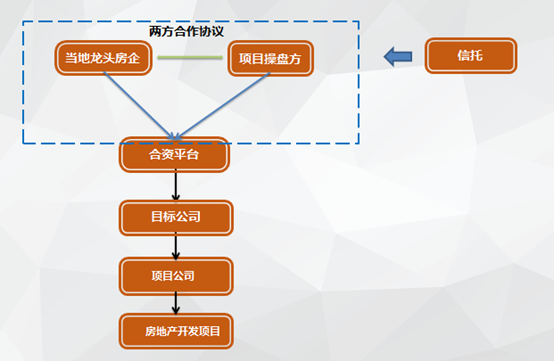

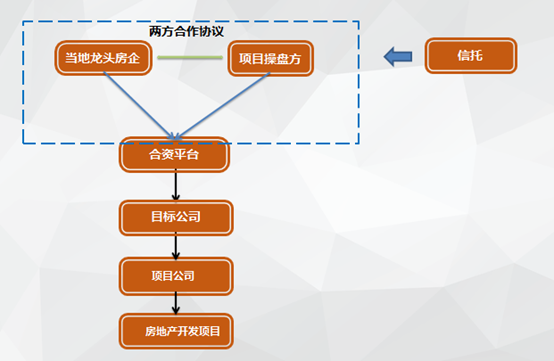

信托介入前项目交易结构图

在信托介入之前,项目操盘方与当地龙头房企已签署两方投资合作协议,拟通过共同设立SPV平台公司,再以该SPV平台公司持股目标公司、以目标公司持股项目公司的方式,间接实现目标项目所涉地块的竞买及目标项目的合作开发。由于此阶段,目标项目尚未支付土地出让金,不满足房地产贷款“四三二”的监管要件,因此,项目公司无法以目标项目向金融机构进行融资。项目操盘方为提高资金的运用效率,拟引入新的投资者,共同合作开发目标项目,而在项目操盘方及当地龙头房企已作为核心投资主体的情况下,目标项目已不再需要战略投资者,在此背景之下,信托公司作为具有一定财务投资属性的投资者,符合项目操盘方及当地龙头房企的对投资者的预期。

本项目项下,信托公司拟成立房地产股权投资集合资金信托计划,并以信托计划对目标项目进行股权投资。

二、律师工作成果

(一)商务谈判

本项目不同于信托公司开展房地产投资信托业务的惯常模式,信托公司并不是与合作房企自联合拍地开始进行全流程的房地产项目合作,信托公司在本项目中与项目操盘方接触时,项目操盘方已与当地龙头房企达成了前期投资合作协议,确定了联合拍地及竞得后的合作开发原则,信托公司需在两方已达成的合作原则和主要商务条件的框架内予以介入。

三方利益在本项目中均需要兼顾。其中,信托公司利益诉求集中在顺利设立信托产品、满足监管部门对房地产股权投资项目的备案要求,项目操盘方的利益诉求集中在利用信托杠杆履行与当地龙头房企合作协议中约定的资金投入义务、顺利实现项目操盘,当地龙头房企的利益诉求集中在不改变其与项目操盘方签署的两方合作协议项下的核心商务条件、满足对项目投资的收益预期。

本团队律师代表信托公司参与信托公司与交易对手之间的谈判,各方在对具体条款提出修改意见时,本团队律师代表信托公司在合规的基础上,充分考量各方需求,提出合理解决方案并落实条款的具体表述,以实现各方利益的最大化。

(二)法律文件起草

1、交易文件

序号 | 交易文件名称 | 签署方 | 文件概要或目的 |

1 | 合作框架协议及其补充协议 | 三方利益主体、包括十家相关公司(企业)和两名实际控制人 | 就本合作框架协议与前期两方合作协议的关系、本项目中的整体合作方案、具体股权投资、债权投资方案、投资后的公司治理、投资退出及期间利润分配进行约定,基本囊括各层面各方的权利义务关系,是本项目的核心文件也是全部交易文件的原则性文件 |

2 | 股权转让协议 | 合资平台、合伙企业、目标公司 | 合伙企业受让合资平台持有的目标公司股权 |

3 | 增资协议 | 合资平台、合伙企业、目标公司 | 合伙企业向目标公司增资 |

4 | 股东借款合同 | 目标公司、项目公司 | 目标公司以合伙企业对目标公司的实缴出资及/或增资款向项目公司发放股东借款 |

5 | 合伙企业文件 (1)工商备案版本 (2)基金业协会备案版本 | 信托公司、合资平台、当地龙头房企作为有限合伙人、操盘方指定主体作为普通合伙人 | 各合伙人入伙、合伙企业变更 |

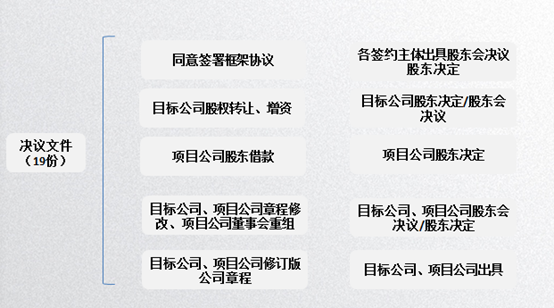

2、决议文件

3、信托文件及法律意见书

序号 | 法律文件名称 | 签署方 | 文件概要或目的 |

1 | 《信托计划说明书》 | 信托公司 | 用于设立信托计划的法律文件 |

2 | 《信托合同》 | 信托公司与委托人 | 用于告知委托人投资风险及确认信托计划项下当事人权利义务关系的法律文件 |

3 | 《风险认购申明书》 | 信托公司与委托人 | 用于告知委托人投资风险 |

4 | 《法律意见书》 | 律师事务所 | 就信托产品结构及设立出具法律意见 |

三、案件靓点分析

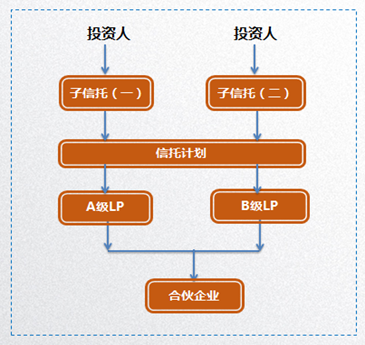

(一)在房地产股权投资信托中构建子信托单元

子信托、子单元,其原理为:在一个主信托账号下,通过分仓交易系统设置若干个独立的子信托,每个子信托(子伞)便是一个小型结构化信托,有单独的优先级和劣后级委托人,各个子信托的账户交易、会计核算、投资组合期限、信托财产分配等均完全独立。信托公司通过其信息技术和风控平台,对每个子信托进行管理和监控。

子信托应用最广泛的是伞形信托投资证券市场。伞形信托是指由证券公司、信托公司、银行等金融机构共同合作,结合各自优势,为证券二级市场的投资者提供投、融资服务的结构化证券投资产品。具体来说,就是用银行理财资金借道信托产品,通过配资、融资等方式,增加杠杆后投资于股市。

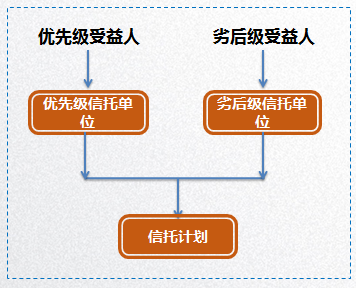

本项目中,信托公司最初设计的信托结构中,信托计划层面进行结构化分级,划分为优先级信托单位与劣后级信托单位,其中,优先级信托单位用于实缴合伙企业优先级有限合伙份额,劣后级信托单位规模用于实缴合伙企业劣后级有限合伙份额,与交易对手及其合作方通过合伙企业投资于SPV,间接投资于项目公司房地产项目开发建设。但是根据《中国银监会办公厅关于加强信托公司房地产信托业务监管有关问题的通知》(银监办发(2010)54号),结构化房地产信托业务杠杆比例不得超过3:1。资管新规则规定,权益类产品的分级比例不得超过1:1。该信托产品结构中杠杆比例不符合上述规定。

原结构化信托产品架构图

但需要特别指出的是,本项目进行结构化设计的初衷并非为劣后级受益人进行杠杆化融资,这与监管部门严控结构化信托资金比例的监管意图不同。监管部门关注的结构化杠杆融资是,优先级由市场公开认购,而劣后级则由融资方或关联方认购,劣后级信托单位的比例过小,架空劣后增信,单纯撬动市场融资的杠杆产品。而本项目中信托不同层级单位均由市场公开认购,进行层级设计的目的并非为某一投资主体进行不合理的杠杆配资,而是为匹配不同投资者的不同风险承受能力和收益追求目标。

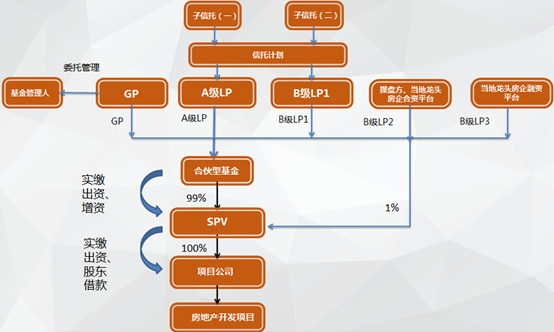

为满足监管部门对房地产信托业务的备案要求,免于与结构化信托中杠杆配资的混淆,也为解决资金募集端和交易端的风险收益匹配问题,律师协助信托公司在房地产股权投资信托业务中摸索创新模式,引入子信托的结构设计,基于其子信托资金独立运用核算的特点,各子信托分别投资于合伙企业形式私募股权投资基金中特定有限合伙份额。在合伙企业层面构建结构化份额,合伙企业层面的投资收益按照合伙协议约定的收益分配顺序进行分配,客观上对应地实现了信托层面不同子信托项下信托受益人不同的信托利益分配顺序。

构建子信托单元后的产品架构图

(二)信托公司对存量房地产联合开发项目的介入模式

本项目中,信托资金介入前,项目操盘方与当地龙头房企已签署两方投资合作协议,拟通过共同设立SPV平台公司,再以该SPV平台公司持股目标公司、以目标公司持股项目公司的方式,间接实现目标项目所涉地块的竞买及目标项目的合作开发。

不同于传统的信托公司于房地产开发项目初始状态下与房企进行联合拍地的模式,本项目中,信托公司深度介入房地产联合开发项目,信托公司直接接触的是项目操盘方,因此,信托公司需在项目操盘方与当地龙头房企两方已达成的合作原则和主要商务条件的框架内,通过分享项目操盘方在两方已达成的前期合作协议项下权益的方式与两方共同进行目标项目的合作开发,通过三方商务谈判与利益协调,信托公司的介入既保证了项目操盘方在前期合作协议项下权益没有被缩减或损害,也满足了签署两方合作协议当时龙头房企的商务合作原则,还促进了目标项目的开发建设,在三方利益博弈当中实现了各方利益最大化。

信托介入前项目交易结构图

信托介入后项目交易结构图

(三)信托公司回归资产管理主业的成功转型

在资管新规和地产调控双重挤压的政策监管环境下,本项目作为典型的房地产股权投资信托计划,是信托房地产业务向股权投资方向转型的一次大胆尝试,也是响应当下信托业务回归资产管理业务本源的政策号召的实例体现。

整体上,本项目的交易架构涉及房企联合开发合作、房地产股权投资信托计划的设立、资金投资运用、期间收益分配、存续期管理、投资退出等各个环节的法律法规,还包含私募股权投资基金的设立、备案、委托投资管理等当下热点领域,同时,在房地产股权投资信托业务中摸索创新模式,引入子信托的结构设计,具有较强的综合性和复杂性,对律师的法律法规熟悉程度以及各方面专业知识的融合运用水平有较高的要求,在房地产信托业务,乃至整个房地产行业监管日益趋严的政策背景下,该项目的成功运作具有很重要的行业代表性以及实务操作的借鉴价值。

案件点评:

承办律师在明股实债备案困难、股权类产品募资困难、信托股权投资退出实际操作困境下独辟蹊径,探索房地产股权投资信托业务创新模式,引入子信托结构,设计成不同层级的信托单位,并向市场发售,匹配投资者的不同风险承受能力和收益追求目标;基于其子信托资金独立运用核算的特点,各子信托分别投资于合伙型私募股权投资基金中特定有限合伙份额,并在合伙企业层面构建结构化份额,在合伙层面按照约定顺序进行收益分配,间接实现信托层面不同子信托项下信托受益人不同的信托利益分配顺序;该项目作为信托房地产业务向股权投资方向转型的有效尝试,既成功突围监管难题,又具有行业代表性,响应了资管新规出台后信托业务回归资产管理业务本源的政策号召。

点评人:梁丽金