“出海”是当下中国一个显著的关键词,“不出海,就出局”成为众多中国企业的共识。中国企业出海浪潮的历史可以追溯到二十多年前,但当下这一轮出海浪潮展现了完全不同的特点,同时也为中国企业出海带来了更为复杂的挑战。

在复杂的地缘政治挑战和各国贸易保护主义抬头的大浪潮之下,国内市场竞争激烈、行业过剩、市场逐渐饱和,中国企业在国内的发展空间变得越来越有限。无论是出于被动地配合上下游供应链的要求,还是主动的前瞻性的市场布局出击,越来越多的企业家开始将目光投向海外,寻求新的增长点和潜在市场。在出海过程中,中国企业要做好合规准备,深入理解不同国家的法律法规,适应不同国家的独特文化背景、商业氛围、消费需求。

这些多元的因素交织在一起,使得出海之路充满了机遇与挑战,特别是出海路径选择、目的国法律政策环境的不确定性等等,因此,海华永泰出海团队拟通过系列文章的介绍,探讨中国企业出海的路径选择及架构设计、热门目的国的法律环境介绍、跨境争议解决机制等中资企业出海关注的内容,以期为中国企业在进驻海外市场发展助一份力。

一、企业出海的方向选择

中国企业出海面临一个重要的抉择是去哪里、做什么,即这里所讲的出海方向的选择。出海目的地的选择对于企业至关重要,根据企业所在行业特点、市场需求、竞争状况以及自身的资源和能力准确匹配目的地,以合适的方式切入市场是企业出海的第一步。

出海目的地主要分为发达国家和新兴国家两种:发达国家如北欧、西欧、日韩、澳洲等地,虽然法律、基础设施完善,消费能力强,产业基础好,市场容量大,但竞争也相对激烈。相比之下,新兴国家如东南亚、中东等地,虽然产业基础较弱,政策与法规多变,但当地经济增长迅速,竞争相对较弱,为企业提供了更大的发展机遇和空间。

对于立足于长三角的企业而言,东南亚地区快速增长的数字经济、庞大的年轻消费群体和便利的地理位置为出海提供新动能。东南亚总人口数超6.7亿人,且以年轻人为主,对新鲜事物的接受程度更高,也存在巨大的“人口红利”。《区域全面经济伙伴关系协定》(RCEP)的实施,以及“一带一路”倡议的支持,进一步为中国企业在东南亚的扩展提供了便利条件。在后续系列文章中,我们将详细列举各出海目的地的特点并予以解读,为企业出海做重点策略分析。

二、企业出海怎么去

“出海”的重要性对于当下的中国企业来说已经不言而喻,不少企业家也充分意识到要抓住“出海”的机会,但是怎么去出海还是有些许迷茫。总体来讲,出海主要是两种方式,一就是传统的贸易出海,也就是我们不少外贸企业以及新兴的跨境电商采取的产品出海模式,通过跨境物流将产品销售出口至海外。二是业务出海,也就是中国企业通过境外投资,如通过海外设厂、海外投资并购等方式获取海外销售、原材料优势,以利用海外与国内优势互补,避免国内过度“内卷”造成产能过剩的消耗与竞争白热化,以获取更广阔的市场空间、更高的利润增长和更强的品牌影响力的市场机会。

三、企业出海的合规路径选择

根据目前的法律政策,企业出海可根据自身情况采用不同的投资模式,主要有ODI、QDLP、QDII、QDIE四种:

(一)ODI(Overseas Direct Investment)境外直接投资

1、概述

ODI指国内企业、团体在经过相关部门的核准后,通过设立、并购、参股等方式在境外直接投资,以控制境外企业的经营管理权为核心目的。ODI根据投资金额大小、行业、国家等因素,分为备案制和核准制。

由于汇率波动,自2016年11月以来,境外投资项目审批愈加严格,相关审批部门需要境内投资企业提交尽职调查、可研报告、投资资金来源情况的说明、投资环境分析评价等前期工作落实情况说明资料,通过材料对项目的说明论证进行审批。

2、相关法规

《企业境外投资管理办法》(发改委〔2017〕11号)

《境外投资管理办法》(商务部〔2014〕3号)

《国家外汇管理局关于进一步简化和改进直接投资外汇管理政策的通知》(汇发〔2015〕13号)

3、鼓励发展+“负面清单”

根据《国务院办公厅转发国家发展改革委商务部人民银行外交部关于进一步引导和规范境外投资方向指导意见的通知》,ODI采取鼓励发展+“负面清单”的模式。

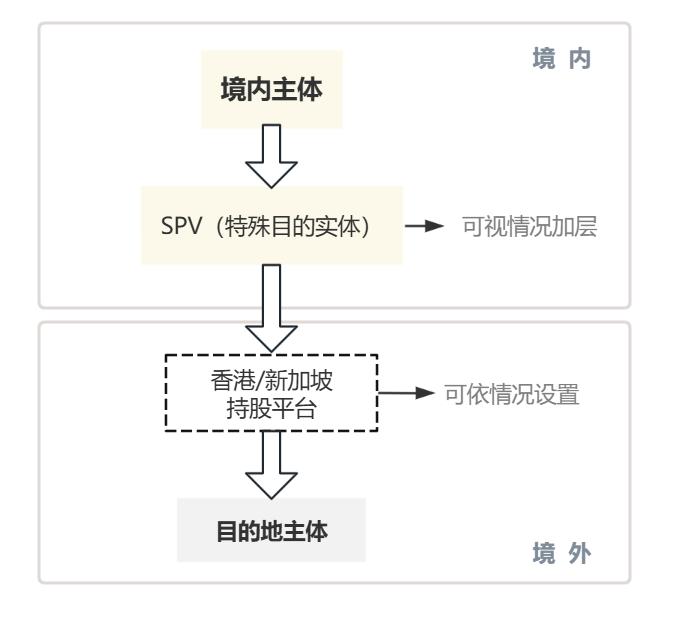

4、基本架构

(二)QDLP(Qualified Domestic Limited Partner)合格境内合伙人

1、概述

QDLP指境外投资机构在境内设立投资机构作为一般合伙人,发起设立合伙制私募基金,向境内投资者非公开募集人民币资金,购汇后或直接以人民币投资于境外市场。

QDLP试点制度始于上海。2012年4月,上海启动QDLP试点项目,允许获得试点资格的海外投资基金管理企业,在中国境内面向合格境内有限合伙人募集资金,设立有限合伙制的海外投资基金企业,进行境外二级市场投资,并于2017年将投资范围扩大至境外一级市场。

2、QDLP试点制度的特点

①联席审批制

QDLP试点突破了传统ODI需要“一事一议”的审批模式,即需要获得商务部门境外投资行为的核准/备案、发改委对境外投资项目的核准/备案,以及银行外汇登记,在取得QDLP试点资格时,企业通常只需对接当地“联席审批”的单一窗口。

②额度管理

QDLP试点企业会被一次性授予定量的外汇额度,可直接通过境内银行购汇并用于境外投资,赋予了试点企业在额度范围内换汇投资的相对自由,使试点企业可以灵活地把握资金出境的时机与投资标的。实践中,在获得分配额度后,QDLP试点企业可自行决定额度在其管理的产品中的分配。

(三)QDII(Qualified Domestic Institutional Investor)合格境内机构投资者

QDII指满足既定条件,经证监会批准在国内募集资金,运用所募集资金以资产组合方式进行境外证券投资管理的境内基金管理公司和证券公司等证券经营机构。

QDII在主体资格方面仅限于证券公司、基金公司、商业银行、信托公司、保险公司等机构,其投资监管主体是证监会,投资海外额度的管理者是外汇管理局。与ODI对比,ODI更适合企业的对外投资并购,而QDII基金主要投资于海外的证券市场。

(四)QDIE(Qualified Domestic Investment Enterprise)合格境内投资企业

QDIE指经中国境内有关部门批准,面向中国境内投资者募集资金并投资于海外的投资管理机构。QDIE的投资范围为境外证券投资,境外非上市公司股权、债权、对冲基金以及不动产、实物资产等经联席会议办公室备案通过的其他标的资产。

QDIE是深圳版的QDII,境内外机构在深圳市发起设立的投资管理机构可申请试点,继而在获批外汇额度内向符合条件的中国合格投资者募集资金,在深圳市发起设立并受托管理“境外投资主体”,运用所募集的资金直接投资于境外投资标的。QDIE基金可以采用公司制、合伙制、契约型基金、专户等多种形式。

四、结语

“出海”业务日渐兴盛,但在出海过程中,亦是风险与机遇并存,本文立足于境内法律法规及投资环境,对出海业务作了概括性描述。后续系列文章中,笔者将进一步详细分析各出海目的地各自优劣,以及其投资环境及特点,以期为中国企业出海作力所能及的贡献。

作者简介

钱倩

海华永泰高级合伙人(有限权益)

钱倩律师拥有境内外法律专业背景及丰富的实务经验,现任海华永泰高级合伙人(有限权益),主要从事公司上市、私募股权投资、银行、家族财富管理、海外投资及跨境争议解决等领域法律服务。钱律师能进行双语工作,熟悉英美法,能够为中资企业出海投资提供综合法律建议。

联系方式:qianqian@hiwayslaw.com

李耘琪

海华永泰律师

海华永泰律师事务所律师。华东政法大学法学学士,波士顿大学法学院法学硕士。主要从事金融、股权、公司法律事务等法律服务。