一、融资租赁行业背景

融资租赁起源于20世纪50年代,经过半个多世纪发展,成为连接金融资本、商业资本和产业的纽带,对国民经济起着至关重要的作用。在20世纪80年代初期,随着东方租赁有限公司的成立,标志着我国金融租赁业的兴起和现代租赁制度的建立。在发达国家,被视为金融工具,共同构成金融的五大支柱。2007年《金融租赁公司管理办法》的颁布,融资租赁行业获得快速发展。融资租赁和金融租赁本质上都是融资机构或企业出资购买生产资料、特别是生产设备,提供给承租方使用,承租方支付利息并分期偿还融资方购买生产资料的本金,然后生产资料归承租方所有。金融租赁和融资租赁的区别是中国特色,国外没有的。时至今日,金融租赁和融资租赁都纳入银保监会的监督管理之中,早前融资租赁公司由商务部负责。截至2021年8月9日,使用“启信宝”通过“融资租赁”关键字可检索到企业数据79674条,其中江浙沪地区16375条,约占20%。我国融资租赁行业快速发展,企业数量逐年激增。融资租赁行业最早起步国际贸易,全国地区企业分布不均匀,绝大部分企业主要仍分布在东南沿海一带。从行业分布来看,排名前列的行业主要为能源设备、交通运输设备、基础设施及不动产、通用机械设备和工业装备,总占比达80.9%。

二、融资租赁企业涉诉情况(以浙江地区为例)

(一)浙江地区

(二)尽调结论

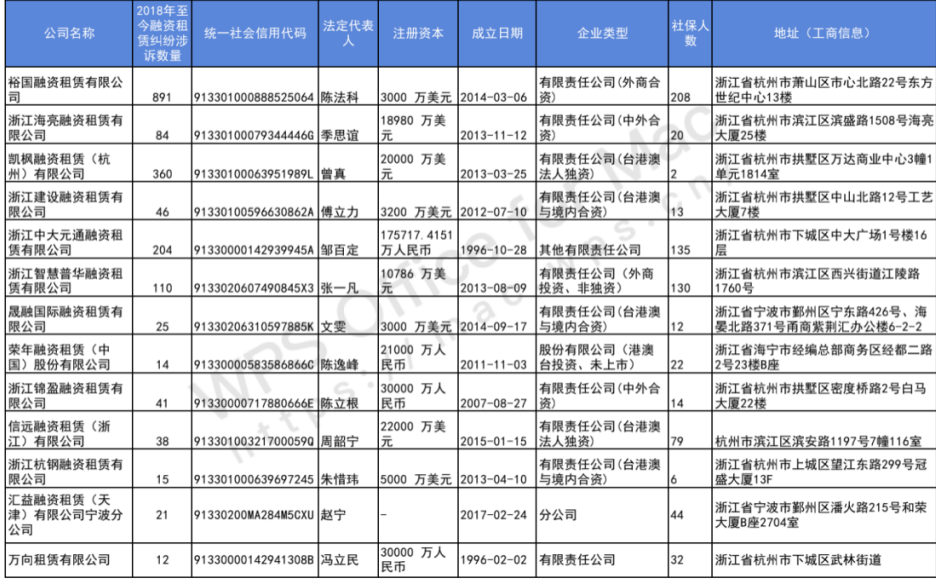

浙江地区使用“启信宝”作为检索工具,以“浙江+融资租赁+存续+A级纳税人”获得161条企业数据。在上述数据的基础上进一步检索,首先剔除无社保参保人员公司。使用“裁判文书网”作为检索工具,以“融资租赁”为关键字检索2018后涉及的融资租赁纠纷数据。获取15家有效公司数据(剔除无涉及融资租赁纠纷公司和涉诉纠纷数据不足10个)。从涉诉情况来看,两级分化严重,多的涉诉量近千件,少的只有个位数,侧面反映公司的经营现状,行业的集中度较高,头部效应明显。

三、融资租赁公司困境

(一)内资融资租赁公司资金渠道受限,缺乏充足的资金来源

融资租赁业务的特殊性决定租赁机构必须有长期的稳定资金来源。金融租赁公司具有大型商业银行股份背景,主要融资渠道包括银行借款、同业拆入、发行金融债券、资产证券化等渠道,具有便利稳定的融资渠道和较低的融资成本。外资融资租赁公司可以获取境外低成本资金。内资融资租赁公司的主要融资渠道为银行,利率市场化,导致融资成本上升,利润降低。《国务院办公厅关于加快融资租赁业发展的指导意见》认可或鼓励的融资渠道有发行债券和股票、IPO融资、放宽外汇管制、设立融资租赁产业基金等。实践中还有股东补充资本金、租赁款保理融资(有追索权和无追索权)、内保外贷业务等。上述手段在操作过程中也并非每一家都行得通,对于融资租赁公司的自身要求也比较高,属于典型的锦上添花型的融资渠道。

(二)法律法规逐步健全,政策性合规门槛增高,“散、小、弱”公司退场

2018年5月,商务部将制定融资租赁公司业务经营和监管规则的职责划给银监会,初步解决多头管理的问题。2020年6月《融资租赁公司监督管理暂行办法》(以下简称“暂行办法”)围绕经营规则、监管指标、监督管理、法律责任等方面,明确公司业务范围、融资渠道,调整并细化一系列监管指标,要求公司建立资产质量分类、准备金和关联交易等制度。2021年1月《民法典(融资租赁合同章)》对融资租赁合同的定义、内容、形式、效力,出租人、承租人的权利和义务,合同违约责任,合同解除,租赁物的归属作出规定。同期《最高人民法院关于审理融资租赁合同纠纷案件适用法律问题的解释》出台,对融资租赁合同的认定,合同履行,租赁物的公示,合同解除,合同违约责任作出规定。暂行办法的四点监管指标:1.融资租赁资产和其它租赁资产比重不得低于总资产的60%;2.风险资产总额不得超过净资产的8倍,并将委托租赁资产纳入风险资产范畴;3.融资租赁公司开展固收投资作出限制,不得超过净资产的20%;4.加强集中度管理,控制单一承租人及承租人为关联方的业务比例。对公司的经营能力、风控能力提出更高要求,监管标准向金融租赁公司靠拢。部分“散、小、弱”融资租赁公司在面对要求租赁物权属清晰、不存在瑕疵,资本补充或压降业务规模,业务整改,加大准备金计提力度等合规经营的压力下,可能最终选择离场出清。

(三)整体信用环境较差,疫情、产业调整等经济下行致使逾期项目增加

对融资租赁公司而言,客户群体的财务和信用状况总体上远不如商业银行的客户群体。承租人信用风险主要表现在租金的支付逾期或者不付,供货商的信用风险主要是未按买卖合同规定时间发交货,或者质量、数量存在问题,给承租人的使用造成损失。疫情突发以来,呈现出持续时间久、生产作业影响大的特点,动辄全面封闭防控,使得大量企业正常的经营活动受到剧烈冲击。同时,产业经济的结构性调整,企业传统的业务面临困境,转型升级出路难寻。现金流脆弱的企业,在连番冲击下即使主观上没有逾期的意愿,客观上也无法按时履约。面对这类特定环境下造成的特殊客户,如何能够转危为机,考验着融资租赁公司决策者的智慧,常规的实质违约的处置手段,周期长回笼慢效率低。应当尽量从与客户休戚与共,共渡难关的角度,通过债务展期、增加担保人、担保物等更为柔和的手段方式,最终使得这类特殊客户的企业获得喘息空间,从而实现合同的预期目的。