当前强监管环境下,保理公司的业务模式逐步缩紧,《中国银保监会办公厅关于加强商业保理企业监督管理的通知》即“205号文”明确保理公司不得“基于不合法基础交易合同、寄售合同、权属不清的应收账款、因票据或其他有价证券而产生的付款请求权等开展保理融资业务”。

笔者长期关注保理的监管政策以及包括票据在内的保理业务动态。期间,笔者也通过各种渠道了解到确实有众多商业保理业务因各种原因涉及以票据结算的应收账款,尴尬地落在了票据增信保理与违规票据贴现的灰色地带。

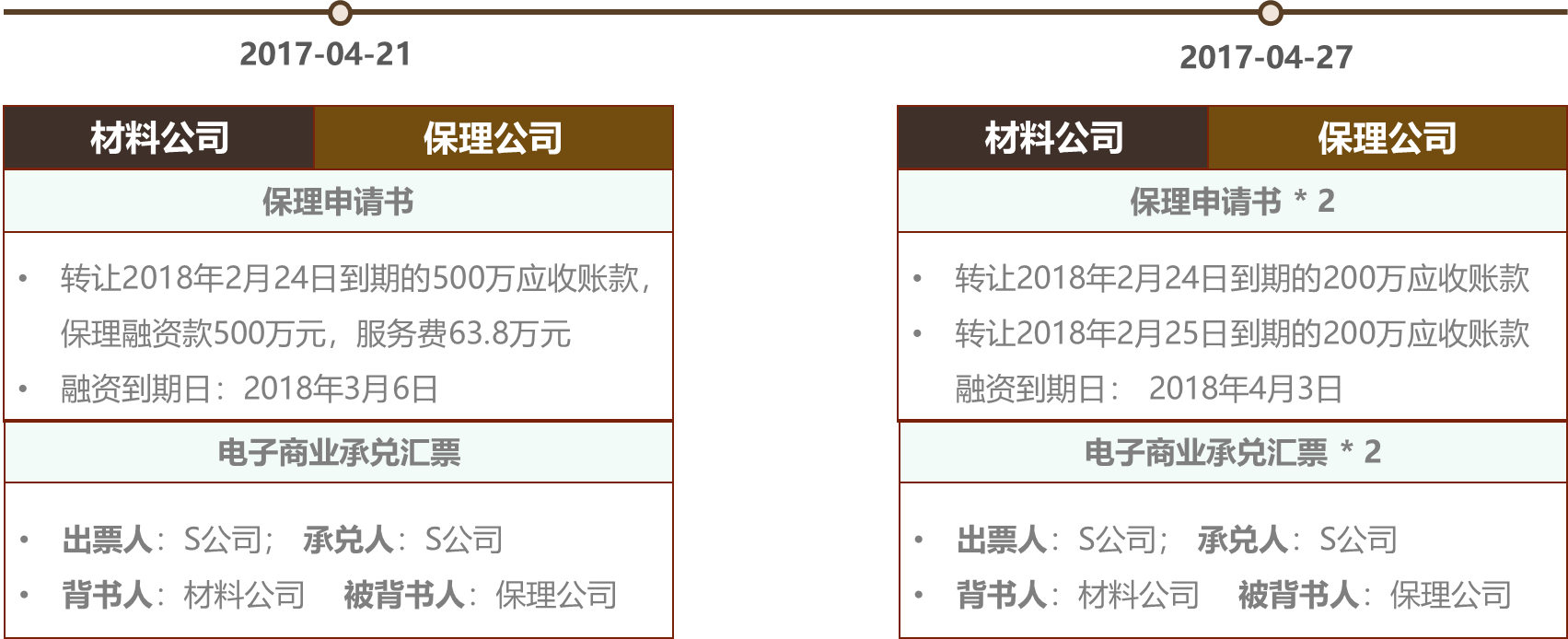

此案近日入选上海高院公布的2019年度上海法院金融商事审判十大案例(见案件8),

https://mp.weixin.qq.com/s/CKI8bqhq5B0WFmaOrfZMmw

【法院点评】涉票据结算保理系保理业务的一种创新形式,保理公司受让应收账款的同时受让了作为该笔应收账款结算工具的票据,保理关系与票据关系出现了交叉,存在基于票据权利及保理合同两类权利主张路径。本案对于“票据到期未能兑付,不能视为债务人履行了付款义务”的认定,厘清了两种不同的法律关系,系对保理创新业务的认可,有利于促进保理行业健康有序发展。

一、案情简介

(一)案情概述

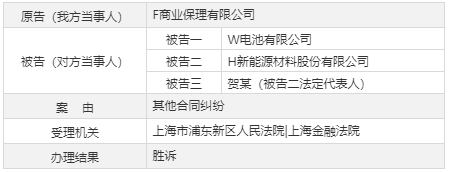

被告二H新能源材料股份有限公司(以下简称材料公司)为被告一W电池有限公司(以下简称电池公司)的供货商。2017年3月,双方签订《采购合同》,约定电池公司向材料公司采购价值3150万元的货物。2017年4月20日,因融资需要,材料公司将其对电池公司900万应收账款转让给原告F商业保理有限公司(以下简称保理公司),获取保理融资。然而,融资到期后,电池公司未按约履行还款义务,遂引发本案纠纷。

(二)案件经过

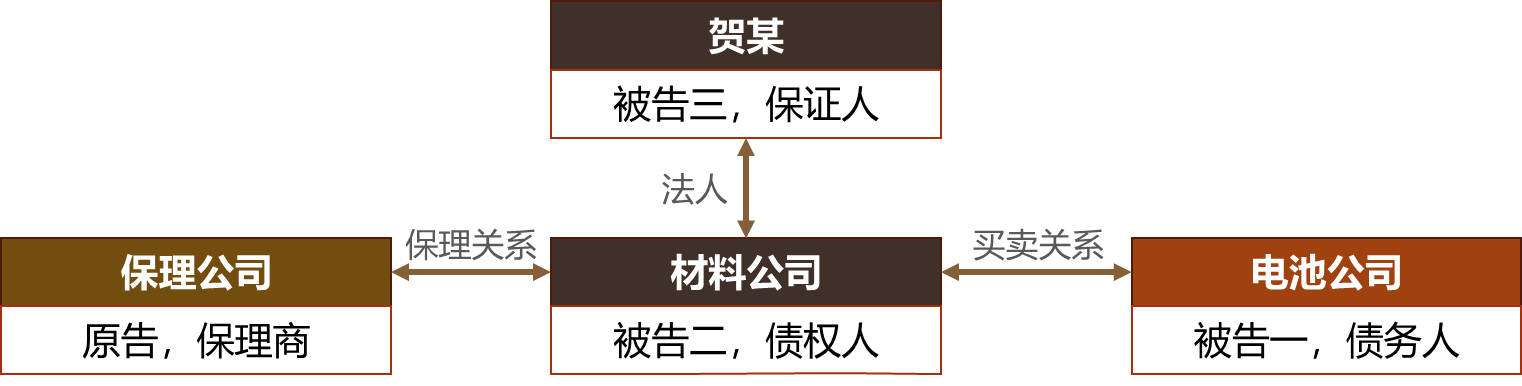

事件的起源,还要从材料公司与电池公司的货物贸易说起。

2017年4月1日,基于《采购合同》及订购单,电池公司仍欠付材料公司900万元,遂背书转让三张票值总额为900万元的商业汇票。

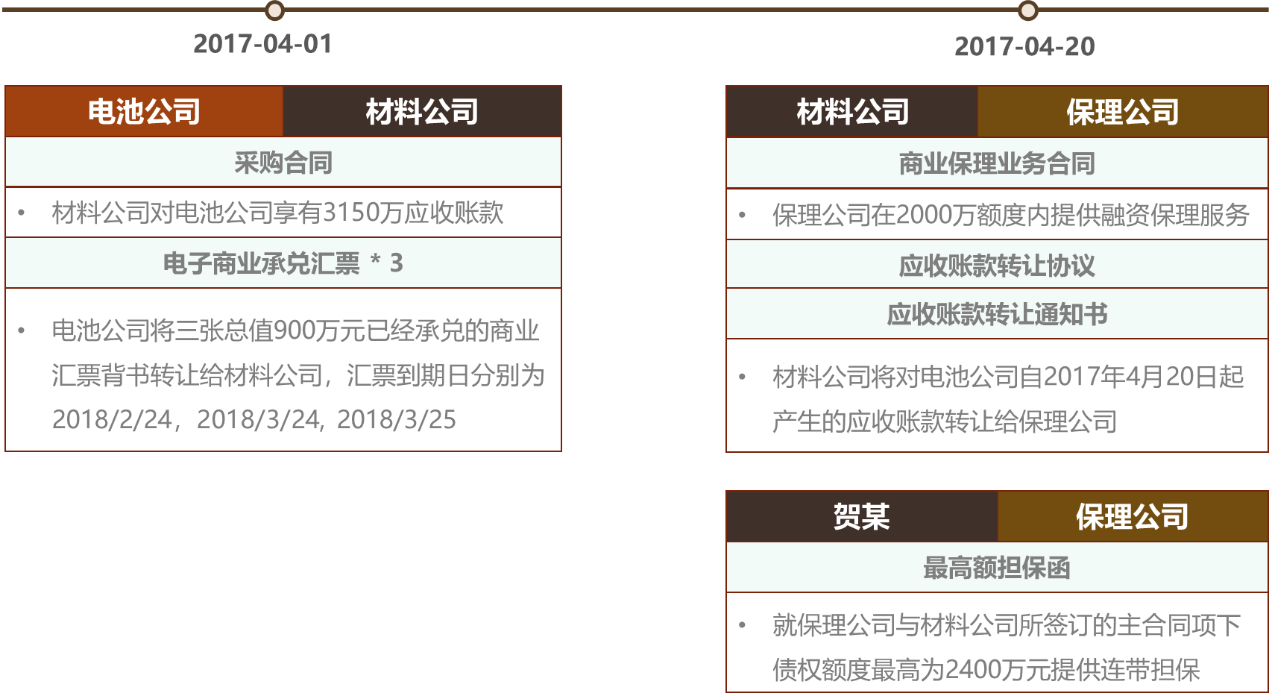

2017年4月20日,材料公司向保理公司申请保理融资,并签署《商业保理业务合同》《应收账款转让协议》《应收账款转让通知书》等一系列协议。同日,材料公司的法定代表人贺某签署《最高额担保函》,承诺提供连带责任担保。

上述协议签订后,保理公司按约支付融资款,材料公司则将3张商业汇票分别背书转让给保理公司。

2018年4月,保理融资款到期,但汇票承兑人却因债务危机难以兑付,保理公司只得向电池公司、材料公司及其保证人主张债权。

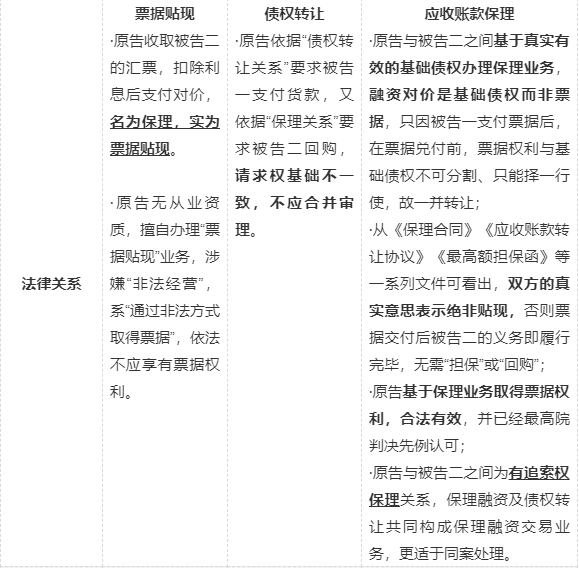

至此,案件法律关系清晰,权利义务明确,似乎并无太大争议,然而,本案却因“票据”这一支付媒介的介入,引发出对“先票据后保理”这一新型“票据保理”业务模式合规性的纷争与探析:《应收账款质押登记办法》《商业银行保理业务管理暂行办法》等规范明确规定,“应收账款不包括因票据或其他有价证券而产生的付款请求权”,那么,已经票据承兑的“应收账款”是否仍可用以叙作保理业务?保理商受让应收账款下的票据并给付融资的业务模式是否构成“票据贴现”乃至“非法经营”?保理申请人已转让票据的,是否构成对保理融资的清偿?如保理商同时享有票据权利、基础债权、保理追索权,是否会导致多重获益?

二、争议焦点

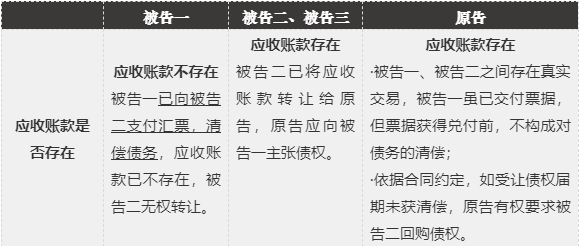

审理过程中,被告一电池公司指出,因其已向被告二材料公司支付票据,双方之间的应收账款已经消灭,“应收账款转让自始不可能发生”,故涉案业务“名为保理,实为票据贴现”,涉嫌非法经营,原告非但不能取得应收账款债权,亦不能取得票据权利。

被告二材料公司则进一步指出,即便构成保理融资关系,其也已通过背书转让票据清偿了保理融资款,原告只应行使票据权利,否则,如原告同时享有票据支付请求权、票据追索权、基础合同债权、保理融资追索权,必然导致多重受偿。

对此,笔者立足《合同法》《票据法》等法律规定,结合行业背景,对被告方的主张一一予以驳斥。

三、审理结果

案件历经一审、二审多次审理,伴随着辩论的逐渐深入,种种问题如雨后春笋般涌现。

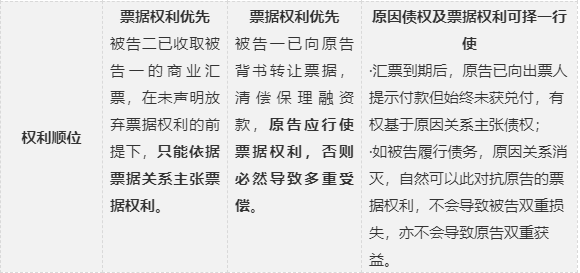

一审法院采纳了笔者的观点,认为保理合同与基础债权共同构成了一笔完整的保理融资交易业务,具有整体性,应当一并处理。被告无证据证明本案系票据贴现,不存在非法经营的情形。各方并未约定交付票据即消灭债权,因此票据并不构成债权的清偿。保理公司并未就票据得到清偿,不仅其基础债权并未得到实际完全给付,其保理回购债权也未得到清偿,因此有权在既有应收账款债权请求权又有票据追索权的情况下择一行使。各被告进而上诉至上海金融法院。

经各方当事人激烈交锋,上海金融法院最终一锤定音,全面维持了一审判决,支持我方诉讼请求,继最高院(2015)民二终字第134号判决认定“保理商有权基于保理业务取得票据权利”后,进一步以判决形式确立了保理商“有权在既享有保理融资追索权又享有票据追索权的情形下择一行使”的裁判规则,为涉票保理争取了正面的司法评判。

四、律师工作回顾

(一)综合评估执行风险,有效选择诉讼方案

本案中,保理公司同时享有基于商业汇票产生的票据权利、基于应收账款转让产生的基础债权,基于《保理合同》产生的保理追索权,在接受委托后,笔者综合分析案件的诉讼风险及执行风险,在确认本案唯有被告三保证人具备还款能力后,果断做出选择,放弃了“票据追索权”这一诉讼风险低、但回款可能性亦极为渺茫的诉讼方案,而选择基于保理合同提起诉讼。

(二)预判各方应诉策略,巧妙化解诉讼风险

在被告数量远超原告的案件中,庭审过程中原告往往处于防守状态,需应对多方攻讦。但同时,原告也可通过预判各方立场,利用其“祸水东引”的心理,引导其互相敌对,合纵连横,以巩固己方优势地位。本案中,笔者即有效借助了这一点——原告因缺失证据“基础交易合同”,面临案件被认定为“基础交易不真实”,“案件名为保理、实为贴现”的困境,而被告一亦意图否认“应收账款”真实性,在此情形下,笔者借助被告二材料公司意图将责任转嫁于被告一(主张本案系债权转让法律关系,原告应向被告一主张债权)的心理,引导被告二提交上述证据,令风险消弭于无形。

(三)全面剖析业务模式,确立“票据保理”胜诉先例

本案涉及票据保理的新型业务模式,对于已使用票据承兑的应收账款是否仍能用以叙作保理业务,业内始终存在合规性争议。

根据《商业银行保理业务管理暂行办法》《应收账款质押登记办法》《商业保理企业管理办法(试行)》均明确规定,应收账款,是指企业因提供商品、服务或者出租资产而形成的金钱债权及其产生的收益,但不包括因提供金融服务形成的债权、因票据或其他有价证券而产生的付款请求权。同时,根据《商业汇票承兑、贴现与再贴现管理暂行办法》,商业汇票的持票人在汇票到期日前,贴付一定利息将票据权利转让给金融机构并获取资金的行为,为票据贴现。而《非法金融机构和非法金融业务活动取缔办法》亦申明“未经中国人民银行批准,擅自从事票据贴现活动,系非法金融业务活动”。

五、案件的价值与意义

实务中,保理商一般不得在“没有基础债权”的情形下,直接依据票据提供融资,而对于存在“基础债权”,但已接受“票据承兑”的“应收账款”,是否仍可叙作保理业务,则存在较大争议。一方面,基于票据的无因性,在应收账款债权、保理追索权之外,同时获取票据权利,对于保理商而言,可以更有效地控制风险,受到业内欢迎;但另一方面,该业务的“类贴现”性,也在保理商的上方悬起“达摩克利斯之剑”。

本案则通过判例形式,首次肯定了“先票据、后保理”业务的可操作性,并有效地维护了保理商的合法权益,确立了保理商“有权在既享有保理融资追索权又享有票据追索权的情形下择一行使”的规则,对未来保理业务的规范开展具备一定的指导意义。笔者通过全面剖析保理业务与票据贴现业务的特点,阐明了“票据保理”与“票据贴现”的区别,最终赢得了法庭的支持,有效维护了保理商的合法权益,并为“票据保理”业务的发展提供了支持与引导。